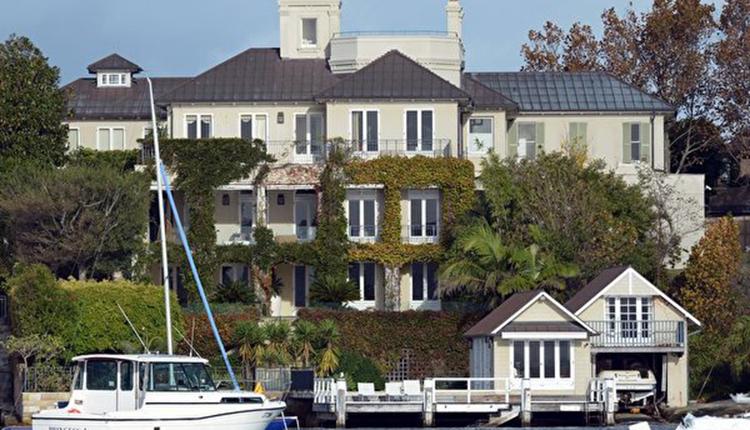

據9號新聞網報導,悉尼東區、北岸和北海灘等富裕地區正面臨最大的抵押貸款違約風險。

數字金融分析公司(DFA)製作的模型顯示,在東區Dover Heights,每11名抵押貸款持有者中就有一人面臨違約風險。

DFA負責人Martin North告訴9號台,「這些富裕郊區的居民正處於財務壓力之中,這對他們來說是新體驗。許多人將在未來幾個月苦苦掙扎。」

雖然悉尼西區和西南區的抵押貸款壓力最大,但違約風險卻低得多,實際上居民更有能力抵禦金融風暴。許多人已經重新融資到更便宜的貸款,低利率也有助於提供一個緩衝。

在西區,Doonside、Greenacre和Wetherill Park的違約風險略低於2%,Rooty Hill是1.49%,Hoxton Park是1.45%,Penrith是1.33%。

根據澳洲統計局(ABS)的貸款數據,7月份共有172.2億的抵押貸款進行了再融資,經季節性調整後,比上個月增加了9.78億澳元或6%。

而富裕郊區反而不行。North表示,富裕郊區的家庭債務已經過度膨脹了。他們的自住房有非常大一筆房貸,再加上投資物業的壓力。一旦投資房租不出去,收入再出什麼問題,就會面臨巨大的財務壓力。

正是這些交叉債務問題在東區和北區造成了嚴峻的形勢。

North說:「他們的槓桿率非常高,不幸的是,現在已經開始鬆動了。

North做這個模型已經20年了,他表示,如果把一切都考慮進去,”這是我見過的最糟糕的情況”。他警告說,事情可能會變得更糟。

官方的違約數字並不能說明全部情況,因為銀行通常會鼓勵有壓力的家庭在房屋被銀行收回去之前出售,以避免負面報導和額外費用。

Blacktown的老師Akram Zaki正是North所說的那種業主投資人,他有一套自住房和投資房。

如今Zaki的妻子Zel在懷孕,他們很快就會降到一個人的工資,Zaki對抵押貸款進行了再融資,以便在未來三年裡每年為自己節省8000澳元。

Zaki稱,他的朋友圈中很多人都很焦慮,不只是他自己。在交談中經常可以感受到他們的壓力。

在線經紀公司True Savings表示,儅利率很低時,重新融資是建立財務緩衝的一個簡單方法。但大多數人沒有這樣做,他們仍然在支付忠誠費,指望銀行自動給他們最好的利率,這通常不會發生。

消費者行動法律中心的政策主任Katherine Temple建議,遇到困難的人與銀行交談,看看在違約之前還有什麼好辦法。

本文由看新聞網原創、編譯或首發,並保留版權。轉載必須保持文本完整,聲明文章出自看新聞網並包含原文標題及鏈接。